Accueil / Gestion des créances

Que faire en cas de chèque sans provision ?

Recevoir un chèque sans provision peut se révéler être une mauvaise expérience avec votre client, en plus de pouvoir entraîner des frais supplémentaires pour votre entreprise : En clair, de quoi mettre en péril votre relation commerciale. Mais qu’est-ce qu’un chèque sans provision et comment réagir si on y fait face ?

Cet article vise à expliquer ce qu’est un chèque sans provision, comment réagir lorsqu’on y fait face et quelles sont les démarches légales qui pourraient vous être utiles avant d’avoir recours au recouvrement de créances pour récupérer votre dû de ce chèque impayé.

Le Chèque sans provision : qu’est-ce que c’est ?

Définition et implications légales

On appelle “chèque sans provision” un chèque émis par une personne qui ne dispose pas des fonds nécessaires sur son compte bancaire afin de pouvoir couvrir le montant qui est inscrit sur le chèque.

Cette situation, également désignée sous le terme d’insuffisance de provision n’est pas sans conséquence : elle engage des procédures légales spécifiques autant pour l’émetteur que pour le bénéficiaire du chèque.

Émettre des chèques sans provision peut entraîner des sanctions allant de simples frais supplémentaires, jusqu’à des poursuites judiciaires, et peut même mener à un blocage de compte ou une interdiction d’émettre de nouveaux chèques.

Quelles conséquences pour l'émetteur et le destinataire ?

Un chèque rejeté pour défaut de provision peut avoir des conséquences autant significatives pour la personne recevant le chèque que celle qui l’envoie.

Du point de vue de l’émetteur : L’émission d’un chèque sans provision peut mener à des sanctions financières tels des frais bancaires élevés, et peut même aller jusqu’à une possible interdiction bancaire inscrite au fichier central des chèques ( FCC ).

Dans le cas où l’émetteur du chèque serait un professionnel, là aussi la réputation de son entreprise pourrait elle aussi venir à en prendre un coup.

Pour le destinataire : Le rejet du chèque pour défaut de provision entraîne dans un premier temps l’absence du paiement initialement attendu mais aussi des frais de rejet. La question se pose alors : qui paye les frais de rejet ? Généralement, ces frais sont imputés au destinataire du chèque, mais des recours existent pour récupérer ces coûts auprès de l’émetteur en ajoutant des frais supplémentaires lors de la régularisation pour compenser cela.

Que faire si on reçoit un chèque sans provision ?

Recevoir un chèque sans provision met le bénéficiaire de celui-ci dans une mauvaise posture, ce qui nécessite donc une action à la fois rapide et réfléchie. Voici la démarche à suivre pour régulariser au mieux cette situation et assurer un encaissement efficace.

Reprendre contact avec l’émetteur

La première étape faisant suite à la réception d’un chèque sans provision consiste à reprendre contact avec l’émetteur. Dans la plupart des cas, il ne s’agit pas forcément d’une action volontaire mais plus souvent d’une erreur ou d’un oubli qui peut être résolu rapidement. Demandez-lui de régulariser la situation rapidement pour que chacune des deux parties n’ait plus à se préoccuper de ce souci.

⚠️ Attention : L’arnaque au chèque sans provision existe, renseignez vous sur l’émetteur et assurez vous de sa fiabilité avant d’engager tout accord. Il est crucial de vérifier si la situation financière de l’émetteur pour s’asurer qu’il n’est pas un mauvais payeur habituel.

Comment régulariser le paiement ?

La régularisation d’un chèque sans provision peut être réalisée par un autre moyen de paiement tel qu’un virement bancaire ou un paiement en espèces. Cependant, si les fonds sont de nouveau disponibles sur le compte bancaire, l’émetteur peut choisir de réémettre un nouveau chèque avec une provision suffisante.

N’oubliez pas de documenter tout accord de régularisation, si possible par écrit, afin de vous protéger pour éviter tout malentendu futur. Cette documentation est particulièrement importante dans le cadre d’une régularisation amiable.

Quel délai pour la régularisation ?

L’émetteur a 30 jours ouvrés après avoir été notifié du chèque sans provisions pour régulariser le paiement, soit en couvrant le montant, soit en proposant une alternative de paiement.

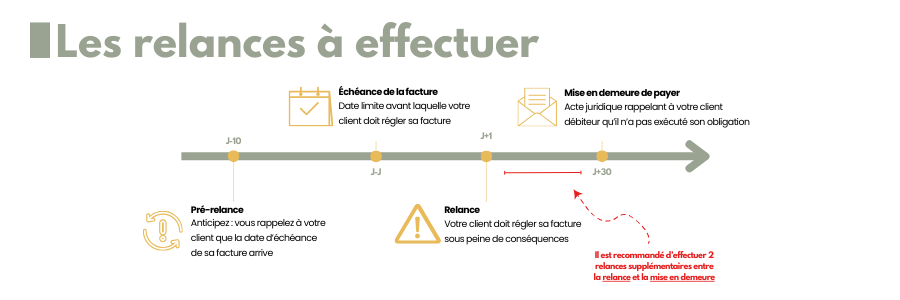

Une fois ce délai dépassé et si la situation n’a pas été régularisée, le bénéficiaire est en droit d’engager des procédures de recouvrement : Il peut faire le choix d’envoyer un courrier recommandé avec accusé de réception, servant de mise en demeure ou alors de faire appel à une société spécialisée dans le recouvrement de créances.

💡 Conseil : Gardez une preuve écrite de toutes les démarches et communications. Ces documents pourront être utilisés comme preuves en cas de litige ou de procédure judiciaire. Il est essentiel de souligner que le titulaire du compte peut être sujet à des pénalités en cas de non-régularisation dans les délais impartis.

Conséquences juridiques d'un chèque sans provision

Face à un chèque sans provision, il est essentiel de connaître les implications légales pour l’émetteur et le destinataire. Nous abordons ici les droits du destinataire, les sanctions possibles pour l’émetteur, ainsi que les recours juridiques disponibles.

Quels sont vos recours si vous en encaissez un ?

Si malheureusement vous encaissez un chèque sans provision, vous pouvez commencer par notifier l’émetteur et lui demander une régularisation immédiate du paiement.

Si après votre relance rien n’y fait, vous pouvez envoyer une mise en demeure par courrier recommandé. Si malgré tout votre mise en demeure reste sans réponse, vous pouvez entamer des procédures judiciaires pour recouvrer la créance.

Quelle sanction pénale en cas de chèque sans provision ?

Dans le cas où ça serait vous qui émettez le chèque, vous pouvez encourir certaines sanctions pénales telles que :

- Une amende pénale proportionnelle au montant du chèque.

- Se voir être interdit bancaire, ou fiché à la Banque de France, de manière temporaire ou définitive.

- Faire l’objet de poursuites judiciaires pour fraude.

Injonction de payer et autres recours

Si les démarches amiables effectuées échouent, plusieurs recours juridiques peuvent être envisageables :

- L’injonction de payer : C’est une procédure rapide et peu coûteuse permettant d’obtenir un titre exécutoire contre l’émetteur du chèque. Si vous souhaitez en savoir plus par rapport à cette procédure, nous vous conseillons notre guide complet.

- La saisie biens : Après obtention du titre exécutoire, une saisie des biens meubles peut être intentée contre l’émetteur pour recouvrer la somme due.

- L’appel à un service de recouvrement : L’externalisation des relances amiables peut être effectuée par une société de recouvrement spécialisée pour récupérer les fonds.

Lors de la réception d’un chèque sans provision, comme vous l’aurez compris, il est très important d’agir rapidement pour protéger vos intérêts financiers. En connaissant quels sont vos droits ainsi que les procédures engageables vous saurez réagir pour éviter les désagréments.

Que vous soyez régulièrement confronté à des chèques sans provision ou que vous faites face à une situation de ce genre pour la première fois, notre équipe d’experts est disponible pour vous accompagner. Pour toute question, n’hésitez pas à nous contacter via notre formulaire dédié afin de nous faire part de votre besoin pour trouver ensemble une solution adaptée à vos besoins pour que vous puissiez vous concentrer sur ce qui compte vraiment : la gestion de vos finances ainsi que la croissance de votre entreprise.