Sommaire - Gestion des créances

Accueil / Gestion des créances / Page 2

Le cas d'un décès lors d'un impayé

Connaître les procédures lors du décès d’un débiteur est important. En effet, on peut se demander qui va régler les créances. Plusieurs possibilités pour rembourser les factures impayées du créancier sont donc envisageables.

Il faut savoir que le décès d’un débiteur peut constituer un obstacle à l’exécution. Nous allons vous expliquer dans cet article comment se passe le recouvrement de créance en cas de décès du débiteur, afin de comprendre comment cette situation est gérée.

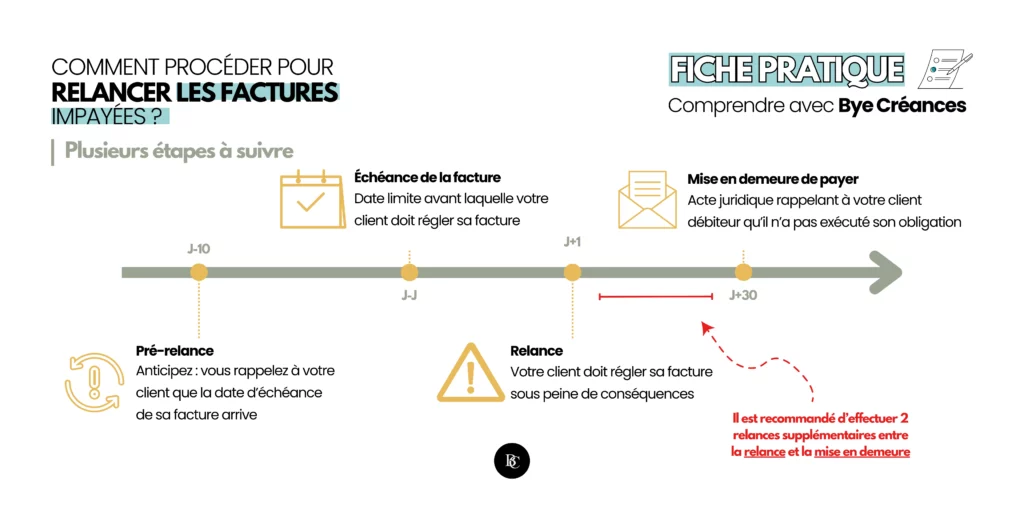

Les relances de factures sont un outil important pour prévenir les impayés. Elles permettent de faire une piqure de rappel avant même que l’échéance de la facture soit arrivée.

Lorsque vous effectuez des relances, prenez soin de les personnaliser en fonction de l’étape à laquelle vous vous trouvez. Est-ce que mon client doit me payer prochainement ? La date d’échéance de ma facture est-elle dépassée ? Pour prévenir d’un impayé pouvant parfois finir par être irrécouvrable, vous devez absolument effectuer des relances régulières. Ces relances de factures se déroulent généralement en plusieurs étapes.

Le réglement des dettes à partir des actifs du défunt

Tout d’abord, un inventaire des actifs (biens, propriétés, comptes bancaires, investissements) et des dettes (prêts, factures impayées, obligations) du défunt doit être établi. Cela peut être fait par l’exécuteur testamentaire désigné ou, en l’absence de testament, par un administrateur successoral nommé par la cour.

La plupart du temps, les dettes du défunt sont généralement réglées à partir de ses actifs. Néanmoins si les actifs du créancier sont insuffisants pour couvrir toutes les dettes certains créanciers peuvent être prioritaires en fonction de la législation locale. À noter qu’une législation locale désigne les lois, règlements et ordonnances émis par les autorités, tels que les gouvernements municipaux, régionaux ou provinciaux. Les créanciers non garantis pourraient ne pas récupérer la totalité de ce qui leur est dû.

✏️ À noter : Les dettes peuvent donc être classées en fonction de leur priorité. Par exemple, les dettes fiscales et les frais funéraires sont souvent prioritaires, tandis que d’autres dettes peuvent être traitées après.

Comment se passe l'héritage et la succession ?

Lorsque le débiteur décède, selon le droit des successions, les droits du créancier sont éteints avec le décès si aucun héritier n’est reconnu et qu’aucune succession n’est ouverte. Si les héritiers sont reconnus on distingue 3 situations distinctes, aussi appelées l’option successorale :

- Soit les héritiers acceptent purement et simplement la succession : cela signifie qu’ils acceptent tous les actifs et dettes du défunts, y compris les prêts, factures impayées et dettes fiscales. Dans ce cas, le créancier pourra poursuivre le recouvrement des créances auprès des héritiers qui quant à eux s’engagent à la gestion des dettes du défunt.

Par exemple, Madame X a été informée de son héritage après le décès de sa grand-mère, elle a accepté purement et simplement la succession. Cela signifie qu’elle a accepté la responsabilité de tous les éléments de la succession tels qu’ils étaient, qu’il s’agisse de biens, d’argent, d’actifs ou de dettes, sans aucune restriction ni limitation.

- Soit les héritiers acceptent la succession à concurrence de l’actif net : c’est à dire qu’ils acceptent d’assumer la responsabilité des dettes du débiteur dans la limite de la valeur net des actifs de la succession. En d’autres termes, ils ne seront responsables des dettes que dans la mesure où il existe des actifs pour les couvrir.

Par exemple, Monsieur X a appris qu’il héritait de la succession de son grand-père, il a choisi d’accepter l’héritage à concurrence de l’actif net. Cela signifie qu’il accepte les biens de l’héritage, mais qu’il utilise d’abord les actifs pour rembourser les dettes, et ce qui restera sera pour lui. Il s’agit de sa façon pour gérer l’héritage de manière à ne pas hériter des dettes de son grand-père.

- En dernier, on retrouve le refus de la succession, les héritiers renoncent donc à toute réclamation sur les actifs. Cette décision peut être prise si les créanciers estiment que les dettes sont si importantes ou si les actifs de la succession sont si limités qu’il n’est pas rentable de poursuivre la récupération.

En exemple, nous pouvons citer Madame Z qui a appris que son défunt frère avait laissé derrière lui une dette considérable due à des investissements malheureux, elle a immédiatement choisi de refuser l’héritage pour éviter de devoir assumer cette dette financière.

Dans les deux derniers cas, grâce à la protection des héritiers le créancier ne pourra pas poursuivre le recouvrement de créances à l’issue de la clôture de la succession.

Les héritiers peuvent également se demander s’il leur est possible de déposer un dossier de surendettement. Il faut savoir qu’il s’agit d’une démarche personnelle qui ne peut être faite que par une personne vivante pour gérer ses propres dettes. Par conséquent, les héritiers ne peuvent pas déposer un dossier de surendettement au nom du défunt pour annuler ou restructurer ses dettes.

✏️ À noter : Il faut savoir que si des héritiers acceptent la succession, le créancier doit faire connaître ses dettes auprès du notaire chargé celle-ci. Celui-ci a 15 mois pour déclarer sa créance après l’acceptation à concurrence de l’actif net de la succession par les héritiers pour espérer obtenir le paiement. Après ce délai passé, la créance sera forclose. Cela désigne la perte du droit d’intenter une action en justice pour recouvrer une dette en raison du non-respect du délai légal spécifique. En d’autres termes, lorsque le créancier ne prend pas les mesures juridiques appropriées dans un certain laps de temps pour récupérer une dette, il peut perdre son droit de le faire ultérieurement.

Que se passe-t-il si le débiteur est héritier d'une succession ?

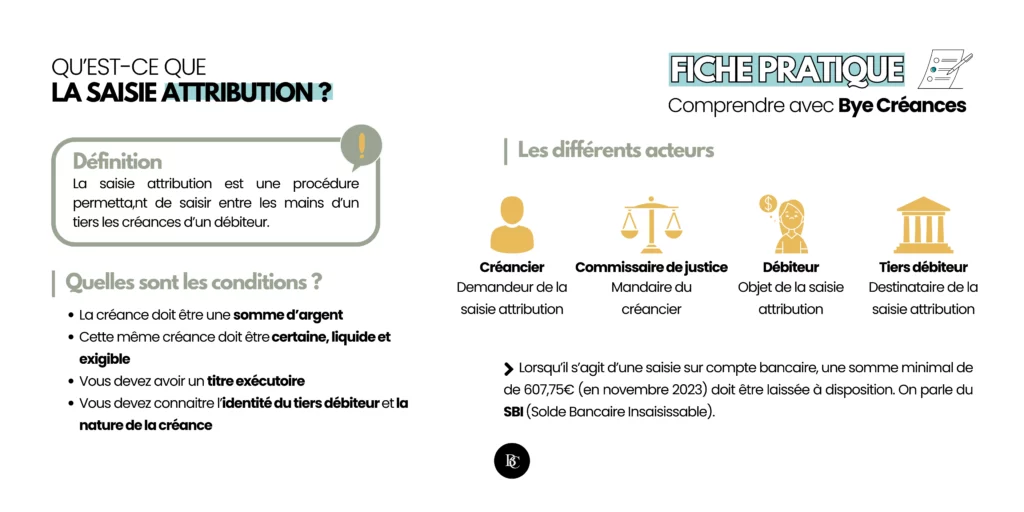

Lorsque le débiteur est héritier d’une succession en cours, il est tout à fait possible pour le créancier d’obtenir le paiement de cette dette en se payant directement sur la succession.

De ce fait, le créancier ou son mandataire devront se faire connaître auprès du notaire chargé de la succession. Dans ce cas, soit le notaire accepte directement d’adresser le règlement. Mais, il peut également refuser. Alors, il conviendra de faire une saisie attribution entre les mains du notaire ou de lui signifier un ordre irrévocable de paiement qui le contraint d’adresser le règlement.

Une fois toutes les dettes et les actifs distribués conformément à la loi ou au testament, la succession peut être liquidée ou clôturée.

Les dettes laissées par le défunt peuvent avoir des conséquences sur les héritiers et la succession. Les options disponibles pour gérer ces situations telles que l’acceptation de la succession à concurrence de l’actif net ou bien le refus de la succession dépendent de divers facteurs, notamment des lois locales et de la situation financière du défunt.

Il est donc crucial de comprendre les implications juridiques et financières de chaque option notamment si vous souhaitez faire appel à un cabinet de recouvrement de créances.