Sommaire - Zoom sur la saisie vente

Accueil / Procédures et réglementations / Page 2

Zoom sur la saisie vente : définition et explications

La saisie vente représente une mesure d’exécution forcée, encadrée par le Code de procédure civile, permettant à un créancier de récupérer une créance impayée en saisissant et en vendant les biens de son débiteur. Les causes pouvant mener à une saisie vente sont variées : impayés tels que loyers, charges, impôts, crédits à la consommation, dettes bancaires telles que prêts immobiliers ou découverts bancaires, pensions alimentaires ou condamnations à des dommages-intérêts. Dans le cadre d’une procédure de recouvrement amiable, une société de recouvrement de créances peut être mandatée par le créancier pour tenter de recouvrer la dette avant d’enclencher une saisie vente.

Définition de la saisie vente

La saisie vente va permettre l’immobilisation des biens du débiteur pour en procéder à la vente afin de rembourser les dettes, et rembourser les créanciers. Cette saisie fait partie intégrante des saisies biens meubles corporels. La saisie vente fait partie intégrante des saisies de biens meubles corporels, englobant les biens matériels susceptibles d’être déplacés. Pour que cette mesure puisse être entreprise, le créancier doit disposer d’un titre exécutoire revêtu de la formule exécutoire. Ce titre atteste de la véracité de la créance, créance qui doit être liquide, exigible et certaine, et permet de procéder à des mesures d’exécution. Le titre exécutoire constitue donc la base nécessaire pour engager une quelconque action.

Pour pouvoir effectuer le recouvrement forcé d’une créance, il est nécessaire de passer par le recouvrement judiciaire, sans quoi l’obtention d’un titre exécutoire revêtu de la formule exécutoire n’est pas possible.

Les mesures d’exécutions forcée sont les solutions de dernier recours lorsque le recouvrement amiable ne porte pas ses fruits.

Quelles sont les conditions pour établir une saisie vente ?

Pour qu’un créancier puisse récupérer son argent par le biais d’une saisie vente, plusieurs conditions doivent être remplies. Dans un premier temps, à compter de l’instant où des mesures de recouvrement judiciaire sont mises en place, la créance doit assurément être liquide, exigible et certaine. En découle des trois conditions associées à la créance, l’obligation d’obtenir un titre exécutoire dans le but de pouvoir aboutir à des mesures d’exécution.

Le titre exécutoire doit être revêtu de la formule exécutoire. Le commissaire étant garant de l’exécution du titre exécutoire, il doit s’assurer que toutes les conditions soient réunies pour qu’il soit valable juridiquement parlant.

Après obtention du titre exécutoire, un commandement de payer est adressé au débiteur par le commissaire de justice du créancier saisissant, lui accordant un délai de huit jours pour régulariser sa situation. Si aucune action n’est entreprise dans ce délai, le commissaire de justice peut contraindre le débiteur à une vente forcée. Donc, si le débiteur n’effectue pas le règlement sous les huit jours, la saisie est mise en place. Le débiteur garde l’usage de ses biens en attendant la vente.

Plus précisément, lors de la notification par le commissaire de justice de ce commandement de payer, deux cas de figures peuvent se présenter :

- Le débiteur est absent = signification de l’acte de saisie vente forcée dans un délai d’un mois à partir du jour de la saisie

- Le débiteur est présent = remise en main propre de l’acte de saisie ; à son bon vouloir le débiteur peut effectuer la vente à l’amiable dans un délai d’un mois à partir du jour de la saisie

Qu’est-ce qu’un commandement de payer ? Acte par lequel il est ordonné au débiteur de payer sa dette. Le commandement de payer interrompt la prescription et fait courir les intérêts moratoires.

Ce commandement de payer n’est pas un acte préparatoire mais une mesure d’exécution forcée.

⚠️ À savoir Le commandement de payer vient interrompre le délai de prescription de la créance. Depuis le 1er janvier 2021, à compter de la date de publication du commandement de payer, le commissaire de justice dispose d’un délai de 5 ans pour mettre en place des saisies d’exécution. Ce délai était de 2 ans avant le 1er janvier 2021.

Quel sort suite à une saisie sur les biens meubles ?

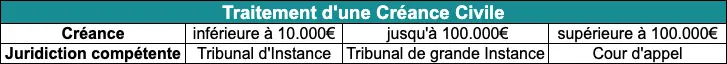

Une fois le commandement de payer effectué et en l’absence de régularisation de la dette par le débiteur, la saisie et vente des biens meubles corporels peuvent être réalisées. Même si ces biens appartiennent à un tiers mais sont présents dans les locaux d’habitation du débiteur, ils peuvent être saisis, sous réserve d’autorisation préalable du JEX (juge d’exécution).

⚠️ À savoir Dans le cas où le montant de la créance ne dépasse pas le seuil réglementaire prévu par l’art. R.221-1 du CPCE., soit un principal de 535 euros, et dans la mesure où la créance n’est pas alimentaire, des procédures spécifiques doivent être mises en place avant même d’en arriver à la saisie vente, notamment la saisie des comptes bancaires du débiteur ou la saisie sur rémunération.

Le débiteur dispose néanmoins de certaines options pour éviter la saisie vente, telles que le règlement de sa dette après réception du commandement de payer ou la conclusion d’une vente amiable de ses biens saisies.Le créancier va récupérer son argent par la vente des meubles, il récupère donc le produit de la vente.

Si le débiteur agit par une vente volontaire pour en affecter le prix au créancier, celui-ci peut établir si le montant est suffisant. Si ce n’est pas le cas, il faudra tout de même procéder à la saisie vente. Néanmoins, si le montant est suffisant pour couvrir le principal, les intérêts et les frais, la procédure s’arrête ici.

👩⚖️ Ce que dit la loi Art. L.221-3 du CPCE. – Le débiteur contre lequel est poursuivie une mesure d’exécution forcée peut, dans les conditions prévues par décret en Conseil d’Etat, vendre volontairement les biens saisis pour en affecter le prix au paiement des créanciers.

Le débiteur informe l’huissier de justice chargé de l’exécution des propositions qui lui ont été faites. Si le créancier établit que ces propositions sont insuffisantes, la personne chargée de l’exécution procède à l’enlèvement du ou des biens pour qu’ils soient vendus aux enchères publiques.

Vente forcée : la vente aux enchères publiques

La publicité de la vente doit se faire 8 jours avant l’enchère, soit à la mairie de la commune du débiteur ou par voie de presse. Le débiteur en est informé par lettre simple du lieu, du jour et de l’heure.

Les biens meubles corporels saisis sont référencés sur le site officiel de vente aux enchères.

Une fois les biens saisis, ils sont mis aux enchères publiques après un mois à compter de la date de la saisie. Pendant ce délai, le débiteur peut encore tenter de régler sa dette de manière amiable. La vente se déroule dans une salle de vente ou tout autre lieu propice à la concurrence, à moindre frais et à la transparence des enchères. Les recettes de la vente sont ensuite réparties entre les créanciers, en commençant par recouvrant le principal de la dette, les intérêts et les frais.

Lors de la vente aux enchères, l’adjudication est faite au plus offrant après trois criées. Une acte de vente est alors établie et la répartition des sommes est faite auprès du ou des créancier(s) par le biais du commissaire de justice.

La saisie vente est une mesure de recouvrement judiciaire : c’est une des nombreuses saisies sur les biens meubles corporels. Elle permet aux créanciers de recouvrer leurs créances impayées dans la mesure où aucune solution n’a été trouvée lors du recouvrement amiable, notamment en faisant appel à l’expertise d’une société de recouvrement de créances. Ce n’est cependant pas la seule saisie sur les biens meubles corporels existante pour qu’un créancier puisse récupérer ses impayés, nombreuses sont les saisies pouvant être mises en place par le commissaire de justice.